резюме

Закон 47/2003 від 26 листопада про загальний бюджет встановлює у своїй статті 94, що створення державного боргу має бути дозволено законом, а в своїй статті 98, яка відповідає Міністру економіки та цифрової трансформації, відповідно до чинного відомчого закону структуру, дозволяючи операції, пов’язані з боргом, такі як встановлення процедур, яких слід дотримуватися для укладення контрактів та офіційного оформлення таких операцій, повноваження, які зазвичай можуть бути делеговані голові Генерального секретаріату казначейства та міжнародного фінансування. На 2023 рік створення державного боргу було затверджено статтею 46 Закону 31/2022 від 23 грудня про загальні державні бюджети на 2023 рік, яка уповноважує Міністра економіки та цифрової трансформації збільшити непогашений залишок державного боргу в поточному році до граничного розміру, встановленого в самому дозволі.

З іншого боку, Наказ ETD/1218/2021 від 25 жовтня про встановлення лімітів адміністрування окремих кредитів на витрати та делегування повноважень у своїй статті 8 встановлює делегування керівника Генерального секретаріату казначейства та Міжнародне фінансування повноважень, наданих Міністру з питань економіки та цифрової трансформації відповідно до статей, зокрема, статей 94, 98 та 102 Закону 47/2003 від 26 листопада про Загальний бюджет у частині, що стосується інструментів державного боргу в євро та іноземна валюта в країні та за кордоном займається випуском цінних паперів, укладанням позик або іншими операціями.

Зі свого боку, Наказ ETD/37/2023 від 17 січня, згідно з яким положення про створення державного боргу триває між серпнем 2023 року та січнем 2024 року, встановлює у статті 5.1.c), що випуск державних боргових зобов’язань може здійснюватися Генеральним секретаріатом казначейства та міжнародного фінансування через процедуру синдикації, яка складатиметься з передачі частини або всієї емісії за узгодженою ціною кільком фінансовим установам, які очікують виконання процедур, зібраних у зазначеному порядку.

Так само, у статті 5.2 наказу ETD/37/2023 від 17 січня встановлено, що після закінчення випуску керівник Генерального секретаріату казначейства та міжнародного фінансування може оформитися з обраним суб’єктом або суб’єктами. укладено відповідні угоди та контракти, в яких вони можуть домовитися про адміністративні, передплатні та комісійні за розміщення. У них процедури присудження будуть визначатися, оскільки ті, що описані в статтях 9 і 15 включно, не застосовуються, як-от форма та обсяг положень статті 7 і скільки необхідно для завершення питання. Функції відібраних організацій припиняться, якщо це необхідно, із внесенням імпорту випуску на рахунок казначейства в Банку Іспанії на встановлену дату.

Відповідно до правового забезпечення, описаного вище, Генеральний секретаріат казначейства та міжнародного фінансування вважає за доцільне видати нову п’ятнадцятирічну довідку. Наказом від 20 лютого 2023 року шістьом організаціям, що належать до групи маркет-мейкерів облігацій і зобов’язань Королівства Іспанія, було надано повноваження очолити та організувати випуск першого траншу нового посилання на зобов’язання Держава до п'ятнадцяти років через процедуру синдикації.

Метою вибору цієї процедури випуску для першого траншу емісії є, з одного боку, покращення розподілу серед кінцевих інвесторів шляхом надання доступу новим інвесторам з авторизованим профілем, як з географічної точки зору, так і з точки зору типології, а також , з іншого, щоб дозволити новому довіднику швидко досягти достатньо високого балансу, щоб гарантувати його ліквідність та швидку присутність на міжнародних електронних торгових платформах. Крім того, традиційна система аукціону може використовуватися для видачі нових траншів цієї ж довідки, як це дозволено статтею 99 Закону 47/2003 від 26 листопада.

Відповідно до наданого мандату, остаточна структура емісійного синдикату та конкретні характеристики нового посилання були узгоджені між вищезгаданими організаціями та Генеральним секретаріатом казначейства та міжнародного фінансування, що робить необхідним розпорядження про випуск та оприлюднення характеристики Зобов'язань держави до п'ятнадцяти років, що випускаються.

На підставі вищевикладеного було вирішено:

1. Організувати випуск першого траншу нового зразка п’ятнадцятирічних державних зобов’язань, деномінованих у євро. Розміщення цього першого траншу буде здійснено, якщо цього вимагатимуть ринкові умови, станом на 21 лютого 2023 року за допомогою процедури синдикації, а випущені облігації матимуть характеристики, встановлені в Наказі ETD/37/2023. , від 17 січня, за якими протягом серпня 2023 року та січня 2024 року передбачено формування державного боргу та визначено цим Порядком.

2. Синдикат, якому присуджено випуск, структурований на трьох рівнях:

- a) Перший рівень складається з головних керуючих організацій, перелічених нижче, яким наказом від 20 лютого 2023 року було надано повноваження керувати та організовувати випуск за допомогою процедури синдикації.

Banco Santander, SA

Deutsche Bank, AG.

JP Morgan.

Morgan Stanley Europe SE.

Nomura Financial Products Europe GMBH.

Загальне товариство.

- b) Другий рівень синдикату, тобто той, який утворюють видатні холдери, складатиметься з групи зменшених суб’єктів, які, навіть займаючи чільне місце в щомісячній класифікації, яку здійснює Генеральний Секретаріат щодо діяльності of Market Makers , не входять до числа суб’єктів, згаданих у попередньому листі. На другий рівень увійдуть наступні організації:

Banco Bilbao Vizcaya Argentaria, SA

Barclays Bank Ireland, PLC.

BNP Paribas, SA

Citibank Europe PLC.

Credit Agricole Corporate and Investment Bank.

- c) Третій рівень – це органи спільного управління, до складу якого входять решта маркетмейкерів державного боргу Королівства Іспанія, які діють у сфері державних облігацій та зобов’язань, які виявили зацікавленість в участі в цьому синдикації. ...

3. Характеристика зобов'язань, що випускаються.

а) Дата випуску, річна номінальна процентна ставка та ціна підписки на цінні папери будуть визначені Генеральним секретаріатом казначейства та міжнародного фінансування за попередніми консультаціями з організаціями-членами Синдикату, яким присуджено випуск, і будуть пошкоджені. публічно наказом в «Офіційному державному віснику».

b) Випущені зобов’язання амортизуються за номіналом 30 липня 2039 року.

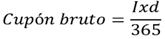

c) Термін дії купонів закінчується 30 липня кожного року, причому перший купон буде виплачений 30 липня 2023 року, і виплачуватиметься за ануїтети, за винятком першого купону, який відповідно до положень статті 6.2. Наказу ETD/37/2023 від 17 січня про продовження скороченого періоду нарахування між датою випуску та датою закінчення дії купона. Сума цього першого купону, що визначається як відсоток від номінального балансу та округлена до шести знаків після коми, розраховується за таким виразом:

де I — номінальна процентна ставка, збільшена у відсотках, а d — кількість днів періоду нарахування, обчислюючи дату випуску як перший день, а день перед датою платежу — як останній день.

г) Відповідно до положень частини першої статті № 2 наказу від 19 червня 1997 р., яким здійснюються операції з відокремлення основної суми та купонів цінних паперів державного боргу та їх відновлення та уповноважує Головне управління казначейства та Фінансова політика щодо оформлення одиничних позик у фінансових установах, зобов'язання, що випускаються, мають кваліфікацію облігацій, що підлягають вилученню. Однак дозвіл на початок операцій із сегрегації та відновлення має бути затверджений Генеральним секретаріатом казначейства та міжнародного фінансування.

4. Підписка нового п'ятнадцятирічного державного зобов'язання здійснюватиметься шляхом багаторазового номінального імпорту 1.000 євро. Платіж готівкою, що відповідає підписаній номінальній вартості, з депозитом на рахунок Державного казначейства в Банку Іспанії буде здійснено на дату випуску та обігу цінних паперів. Генеральний секретаріат казначейства та міжнародного фінансування повідомляє Банку Іспанії номінальний номер, виданий для цілей його передачі в Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores, SA Unipersonal, і його подальшого прийняття до торгівля на ринку AIAF з фіксованим доходом.

5. Операції зі стабілізації цін можуть здійснюватися щодо державних зобов'язань, що видаються. Ці операції в жодному разі не будуть здійснюватися від імені Державного казначейства.

6. Витрати, отримані від описаних операцій, зараховуються до розділу 06 «Державний борг» бюджету Генеральної державної адміністрації.