Resumé

Lov 47/2003, af 26. november, det almindelige budget, fastslår i sin artikel 94, at oprettelse af statsgæld skal være tilladt ved lov, og i dens artikel 98, der svarer til ministeren for økonomi og digital transformation, af I overensstemmelse med nuværende afdelingsstruktur, godkende operationer relateret til gælden, samt fastlægge de procedurer, der skal følges for indgåelse og formalisering af sådanne operationer, beføjelser, der normalt kan delegeres til lederen af Generalsekretariatet for Finansministeriet og International Finans. . For 2023 blev oprettelsen af statsgæld godkendt ved artikel 46 i lov 31/2022 af 23. december om almindelige statsbudgetter for 2023, som bemyndiger ministeren for økonomiske anliggender og digital transformation til at øge den udestående saldo på statsgælden i effektive vilkår i året op til den grænse, der er fastsat i selve bemyndigelsen.

På den anden side fastsætter bekendtgørelse ETD/1218/2021 af 25. oktober om fastsættelse af grænser for administration af visse kreditter til udgifter og delegering af beføjelser i sin artikel 8 delegationen til chefen for finansministeriets generalsekretariat og International finansiering af de beføjelser, der er tildelt ministeren for økonomi og digital transformation ved bl.a. artiklerne 94, 98 og 102 i lov 47/2003 af 26. november, det almindelige budget, for så vidt som de henviser til statsgældsinstrumenter i euro og valutaer, indenlandsk og i udlandet, involverer det udstedelse af værdipapirer, indgåelse af lån eller andre operationer.

Bekendtgørelse ETD/37/2023 af 17. januar, hvorved hensættelsen til oprettelse af statsgæld varer mellem august 2023 og januar 2024, fastslår på sin side i artikel 5.1.c), at udstedelsen af statsgæld kan gennemføres af Generalsekretariatet for Finansministeriet og International Finansiering gennem syndikeringsproceduren, som vil bestå i overdragelse af en del af eller hele en udstedelse til en aftalt pris til flere finansielle enheder, afventende procedurer indsamlet i nævnte rækkefølge.

Ligeledes er det i artikel 5.2 i bekendtgørelse ETD/37/2023 af 17. januar fastslået, at lederen af generalsekretariatet for finansministeriet og international finansiering ved afslutningen af gennemførelsen af udstedelsen kan formalisere med den eller de enheder, der er udvalgt eller tildelt de relevante aftaler og kontrakter, hvori de kan aftale indgåelse og administration. I dem vil tildelingsprocedurerne blive fastlagt, så snart de, der er beskrevet mellem artikel 9 og 15, begge inklusive, ikke er gældende, såsom måden og omfanget, hvori bestemmelserne i artikel 7 finder anvendelse på placeringen af disse spørgsmål, og hvad der er nødvendigt for at fuldføre udstedelsen. De udvalgte enheders funktioner afsluttes, pro rata inkluderet, hvor det er relevant, med indførelsen af importen af udstedelsen på statskassens konto hos Bank of Spain på den fastsatte dato.

I overensstemmelse med den ovenfor beskrevne juridiske støtte finder Generalsekretariatet for Finansministeriet og International Finansiering det hensigtsmæssigt at udstede en ny tiårig reference. Ved bekendtgørelse af 24. januar 2023 er der givet mandat til seks enheder, der tilhører gruppen af obligations- og obligationsmarkedsstillere i Kongeriget Spanien, til at lede og organisere udstedelsen af den første tranche af en ny Obligations-reference af State til ti år gennem syndikeringsproceduren.

Valget af denne udstedelsesprocedure for den første tranche af udstedelsen har på den ene side til formål at forbedre fordelingen blandt slutinvestorer ved at give adgang til nye investorer med en autoriseret profil, både fra et geografisk og typologisk synspunkt, og på den anden side at sætte det nye benchmark i stand til hurtigt at nå en tilstrækkelig høj udestående balance til at garantere sin likviditet og hurtig tilstedeværelse på den internationale elektroniske handelsplatform. Derudover kan det traditionelle auktionssystem bruges til at udstede nye trancher af samme reference, som godkendt i artikel 99 i lov 47/2003 af 26. november.

I overensstemmelse med det tildelte mandat er den endelige struktur for udstedelsessyndikatet og de specifikke karakteristika ved den nye reference blevet aftalt mellem de førnævnte enheder og Generalsekretariatet for Finansministeriet og International Finansiering, hvilket gør det nødvendigt at bestille udstedelsen og offentliggøre karakteristikaene for statens forpligtelser til ti, efterhånden som de udstedes.

I kraft af ovenstående besluttede den:

1. Sørge for udstedelse af den første tranche af en ny reference af tiårige statsforpligtelser denomineret i euro. Placeringen af denne første tranche vil blive gennemført, hvis markedsforholdene tilsiger det, fra den 25. januar 2023 gennem syndikeringsproceduren, og de udstedte Obligationer vil have de karakteristika, der er fastsat i bekendtgørelse ETD/37/2023. 17. januar, hvortil oprettelse af statsgæld er fastsat i løbet af august 2023 og januar 2024 og fastsat i denne bekendtgørelse.

2. Syndikatet, der har tildelt spørgsmålet, er struktureret i tre niveauer:

- a) Det første niveau består af de vigtigste administrerende enheder, som er anført nedenfor, til hvem der ved bekendtgørelse af 24. januar 2023 er blevet givet mandat til at lede og organisere udstedelsen gennem syndikeringsproceduren.

- – Banco Bilbao Vizcaya Argentaria, SA.

- –Santander Bank, SA.

- – Barclays Bank Ireland PLC.

- –Citigroup Global Markets Limited.

- –Credit Agricole Corporate and Investment Bank.

- –JP Morgan AG.

- b) Syndikatets andet niveau, det vil sige det, der dannes af de fremtrædende koldere, vil bestå af en gruppe af reducerede enheder, der endda indtager en fremtrædende plads i den månedlige klassifikation, som Generalsekretariatet udfører af aktiviteten af Market Makers, er ikke blandt de enheder, der er nævnt i det foregående brev. Følgende enheder vil gå ind på dette andet niveau:

- – BNP Paribas, SA

- – Deutsche Bank AG.

- – Morgan Stanley Europe SE.

- – Nomura Financial Products Europe GMBH.

- – Almindelig Selskab.

- c) Det tredje niveau er de co-administrerende enheder og består af resten af de offentlige gældsmarkedsstillere i Kongeriget Spanien, der handler inden for statsobligationer og forpligtelser, som har vist interesse for at deltage i denne syndikering.

3. Karakteristika for de forpligtelser, der udstedes.

a) Udstedelsesdatoen, den årlige nominelle rente og tegningskursen for værdipapirerne vil blive fastsat af Generalsekretariatet for Finansministeriet og International Finansiering, efter høring af medlemsenhederne af syndikatet, der har tildelt udstedelsen, og vil blive offentligt beskadiget ved bekendtgørelse i Statstidende.

b) De udstedte Obligationer amortiseres til pari den 30. april 2033.

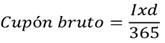

c) Kuponerne udløber den 30. april hvert år, med den første kupon, der skal betales den 30. april 2023, og vil blive betalt for forfaldne livrenter, bortset fra den første kupon, der i overensstemmelse med bestemmelserne i artikel 6.2 i Ordren ETD/37/2023, pr. 17. januar, har en reduceret optjeningsperiode mellem udstedelsesdatoen og udløbsdatoen for kuponen. Beløbet af denne første kupon, drevet som en procentdel af den nominelle saldo og afrundet til seks decimaler, beregnes ved hjælp af følgende udtryk:

Hvor I er den nominelle rente forhøjet med procent og d er antallet af dage i optjeningsperioden, tæller udstedelsesdatoen som den første dag og dagen før udløbsdatoen som den sidste.

d) I henhold til bestemmelserne i første artikel, nr. 2 i bekendtgørelsen af 19. juni 1997, for hvilken adskillelsesoperationer af hovedstol og kuponer af statsgældsbeviser og deres rekonstituering og bemyndiger Generaldirektoratet for Finansministeriet og Finanspolitikken til at formalisere unikke lån med finansielle institutioner, er de Obligationer, der er udstedte, klassificeret som udstedte obligationer. Bemyndigelsen til at påbegynde adskillelses- og rekonstitueringsoperationer skal dog godkendes af Generalsekretariatet for Finansministeriet og International Finansiering.

4. Tegningen af den nye statsforpligtelse skal ske ved nominel import på 1.000 euro. Betaling i kontanter svarende til den tegnede pålydende værdi, med indbetaling på statskassens konto hos Bank of Spain, vil blive foretaget på datoen for udstedelse og omløb af værdipapirerne. Generalsekretariatet for finansministeriet og international finansiering meddeler Bank of Spain det nominelle nummer, der er udstedt med henblik på dets meddelelse til Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores, SA Unipersonal, og dets efterfølgende optagelse til handel på AIAF Market for Fixed Income.

5. Kursstabiliseringsoperationer kan gennemføres i relation til de statsobligationer, der udstedes. Disse operationer vil i hvert fald ikke ske på vegne af statskassen.

6. Udgifterne afledt af de beskrevne operationer opføres under § 06, Offentlig Gæld, i det almindelige statsforvaltningsbudget.