Todos tenemos el deber de realizar nuestros importes tributarios, y aquí en España las exigencias concernientes a este tema son bastante estrictas. Existe una gran cantidad de documentos para presentarlos ante la Agencia Estatal de Administración Tributaria para nuestras respectivas declaraciones arancelarias.

Todos los que hacemos vida laboral en España, estamos obligados a cancelar nuestros impuestos y de esto no están exentos los extranjeros que están laborando dentro del territorio español, para esto existe el Modelo 151, del cual hablaremos a continuación.

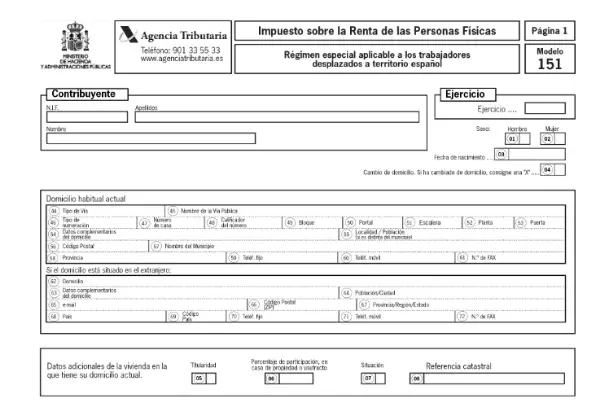

¿Qué es el Modelo 151?

Este es un formulario que se debe presentar ante la AEAT para declarar el pago de los aranceles, por parte de los extranjeros que se encuentren en situación de trabajador, de manera temporal dentro del territorio español. Esto está basado en lo que estipula el artículo 93 de la Ley del Impuesto sobre la Renta de las Personas Físicas.

Para conseguir la residencia fiscal y poder contribuir con el Modelo 151, debes tener una estadía mayor a 183 días luego de sucedido el desplazamiento.

Esta Ley es conocida por muchos como la Ley Beckham, debido a que éste jugador fue uno de los primeros desplazados en serle aplicada esta moderación.

¿Quién debe presentar el Modelo 151?

Este documento es de presentación obligatoria por parte de todos aquellos trabajadores que han sido desplazados al territorio español y que poseen residencia fiscal. Para cumplir con este régimen, el contribuyente debe calificar con los siguientes requerimientos:

- No poseer un tiempo de residencia en España diez años previos del actual desplazamiento. El pago arancelario por medio de este modelo, será posible únicamente si no has tenido residencia dentro del territorio español durante los previos 10 ejercicios impositivos. Esto no aplica sobre los extranjeros que solo hayan viajado en el país.

- No se designa para los extranjeros que quieran obtener empleo en España. Sólo aquellos que se han desplazado por un contrato previo, exceptuando a los deportistas profesionales.

- El extranjero debe estar como empleado de una compañía o entidad asentada en el territorio español, para poder presentar este documento.

- Si se encuentra en situación de administrador de una sociedad donde no tome parte de su capital, o si su participación no estipule el miramiento de la entidad respectiva.

- No debe tener rentas por motivo a residencia permanente en España.

¿En qué momento se debe presentar el Modelo 151?

La aplicación de este régimen tributario se realizará desde el primer año que el extranjero obtenga su residencia fiscal como contribuyente en España. En otras palabras, desde el primer año que se realizó el desplazamiento.

Esta situación deberá ser notificada ante la Agencia Tributaria, luego de un periodo no mayor a los seis meses del comienzo de la actividad económica. Aquellos contribuyentes que se desplazaron previo al 1 de enero de 2015, deben utilizar el Modelo 150 para el pago de sus aranceles.

En el caso de que sea una declaración a ingresar, por medio de una domiciliación bancaria, esta podrá llevarse a cabo desde el comienzo del plazo hasta el 25 de junio.

¿Cómo presentar el Modelo 151?

Este documento se entrega por vía electrónica, por medio del portal web de la AEAT. Se debe poseer el certificado electrónico o DNI electrónico y la Cl@ve PIN para acceder.

Una vez que hayas ingresado al sitio web de la Agencia Tributaria, deberás presionar en “Trámites” y seguidamente en “Presentar Declaración” donde podrás elegir el acceso que desees.

¿Cómo cumplimentar el Modelo 151?

Después que hayas entrado a la página, podrás empezar a cumplimentar el formulario. En el sistema, todos los montos monetarios que se piden dentro del modelo, son indicados en euros, escribiendo los montos en la parte izquierda de las casillas y los decimales en la parte derecha, que solo serán dos dígitos.

Los datos requeridos en el Modelo 151 son:

Información y datos de identidad del contribuyente, para esto, se deberá estar registrado en el Censo de Obligados Tributarios.

- Nombre y apellido

- NIF

- Año a declarar

- Sexo

- Fecha de nacimiento

- Dirección de domicilio

- Datos del representante en caso de que los declarantes hayan fallecido, legatarios o herederos.

- Cantidad de montos destinados a beneficios sociales.

- Declaración complementaria.

Rendimientos, rentas y ganancias:

En esta sección se determinarán todos los tipos de utilidades positivas y rentas atribuidas de bienes inmuebles. También, aquellos rendimientos a los que les serán aplicados retenciones o ingresos a cuenta por motivo de traspasos o reintegro de acciones o colaboraciones en Sociedades y Fondos de Inversión.

- Utilidades y ganancias atribuidas a constituir en la base liquidable general.

- Utilidades a constituir en la base liquidable del ahorro.

- Rendimientos que les serán aplicados retenciones o ingresos a cuenta por motivo de traspasos o reintegro de acciones o colaboraciones en Sociedades y Fondos de Inversión.

- Rendimientos procedentes de traspasos de bienes inmuebles.

- Rendimientos no procedentes de traspasos de elementos patrimoniales a constituir la base liquidable general.

- Resto de rendimientos procedentes de traspasos de elementos patrimoniales a constituir la base liquidable del ahorro.

Base liquidable y cómputo de los aranceles y la deducción de la declaración.

En esta parte se indicarán los montos totales de las utilidades y el cómputo de las cuotas consecuentes.

- Base liquidable: general y del ahorro.

- Cómputo del arancel y el total de la declaración.

- Regularización por medio de declaración complementaria.